Likviditeten i banksystemet

Centralbankens balansräkning och balansräkningens sammansättning har en viktig betydelse för likviditeten i hela banksystemet och för genomförandet av penningpolitiken. Likviditetsläget påverkar på vilket sätt ECB:s olika styrräntor får genomslag i penningmarknadsräntorna. Eurosystemet ger ut prognoser om utvecklingen av alla balansräkningsposter som ett led i likviditetshanteringsprocessen.

Centralbankens balansräkning

Eurosystemet är den enda källan som tillför pengar till den monetära basen i euro hos centralbanken, dvs. kontanter och bankernas reserver (s.k. centralbankspengar). Dessa kvarstår alltid i centralbankens balansräkning – de kontanter som allmänheten förfogar över och kreditinstitutens inlåning i centralbanken är centralbankens främsta skuldposter, och dessa två poster svarar för en stor del av passiva i centralbankens balansräkning.

Centralbankens tillgångar består av penningpolitiska krediter till kreditinstitut, penningpolitiska värdepapper och centralbankens egen investeringsportfölj, bland annat valutareserven. Centralbankens balansräkning och balansräkningens sammansättning har en viktig betydelse för likviditeten i hela banksystemet och för genomförandet av penningpolitiken.

Bankerna behöver centralbanksfinansiering

Likviditeten i banksystemet bestäms av utbud och efterfrågan på centralbanksfinansiering. Bankerna behöver centralbanksfinansiering för att tillgodose sina likviditetsbehov, som huvudsakligen uppkommer av kassakraven, sedelstocken och beredskapen för oväntade betalningar. Kassakravet kan bankerna uppfylla endast genom att hålla reserver i centralbanken. Efterfrågan på centralbanksfinansiering ökar också till följd av den växande sedelstocken, då bankerna måste lösa in sedlarna från centralbanken.

Utbudet av centralbanksfinansiering bygger framför allt på penningpolitiska refinansieringstransaktioner och köp av penningpolitiska värdepapper. En ökning av centralbankernas egen investeringsportfölj tillför likaså likviditet till banksystemet.

Utbud och efterfrågan på likviditet påverkas inte enbart av de viktigaste posterna utan också av förändringar i övriga autonoma poster. ”Autonoma poster” kallas sådana poster i centralbankens balansräkning som påverkar likviditeten i banksystemet men som inte direkt kan påverkas genom penningpolitiska operationer (t.ex. sedlar, statens inlåning i centralbanken, centralbankens egna investeringsportföljer). Till ”övriga autonoma poster" räknas bland annat värderegleringskonton och förändringar i centralbankernas kapital och reserver. Eurosystemet ger ut prognoser om utvecklingen av alla balansräkningsposter som ett led i likviditetshanteringsprocessen.

Eurosystemets förenklade balansräkning |

|

| Aktiva (utbud av likviditet) |

Passiva (efterfrågan på likviditet) |

| Penningpolitiska krediter till bankerna | Kreditinstitutens inlåning i centralbanken |

| Utlåningsfacilitet | Inlåningsfacilitet |

| Penningpolitiska värdepapper | Kassatillgångar |

| Investeringsportfölj | Övriga autonoma poster (netto) |

Likviditen i banksystemet

Eurosystemet har genomfört penningpolitiken i ett läge med riklig likviditet, då de penningpolitiska tillgångsköpen har lett till ett betydligt större likviditetsöverskott än vad som kassakraven eller betalningsbehoven i banksystemet kräver. I ett läge med riklig likviditet regleras inte likviditetsbeloppet aktivt. När den nuvarande värdepappersportföljen från de penningpolitiska tillgångsköpen successivt förfaller, kommer likviditetsöverskottet att sakta minska, men tillåts inte minska i oändlighet. Det ser Eurosystemet till genom att tillföra likviditet genom kredittransaktioner och en strukturell värdepappersportfölj för att upprätthålla en hög likviditetsnivå. I ett läge med riklig likviditet är den penningpolitiska inlåningsräntan – den ränta som betalas på likviditetsöverskottet – den viktigaste styrräntan som påverkar marknadsräntorna.

Kassakraven uppfylls per uppfyllandeperiod. En uppfyllandeperiod är 6–7 veckor lång. För uppfyllande av kassakravet tillämpas ett utjämningssystem, vilket innebär att bankerna kan uppfylla kassakravet flexibelt under uppfyllandeperioden.

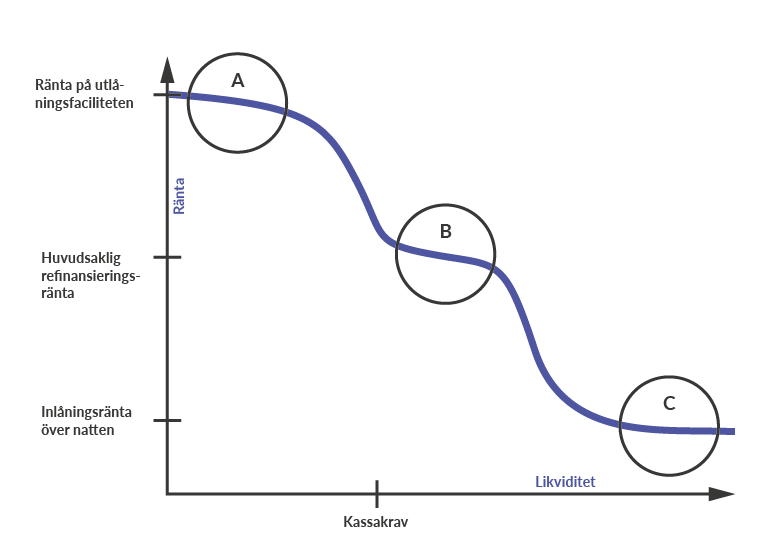

Bankerna handlar också sinsemellan i centralbankspengar. I en räntestyrningsmekanism som baserar sig på ett utjämningssystem för uppfyllande av kassakravet kan tre likviditetslägen identifieras där utvecklingen av de korta räntorna är stabil och två likviditetslägen där räntorna reagerar kraftigare på fluktuationer i likviditeten (se diagram).

Om det är mycket sannolikt att tillgången på centralbankslikviditet är så knapp att bankerna måste tillgripa utlåningsfaciliteten, stiger penningmarknadsräntan på interbankmarknaden mycket nära räntan för utlåningsfaciliteten (segment A i diagrammet). Om däremot likviditetsöverskottet är mycket stort, måste bankerna låna in sina medel i centralbanken över natten, och interbankräntan faller då nära inlåningsräntan (segment C). Det tredje fallet av en mycket svag ränteelasticitet i samband likviditetsfluktuationer gäller en situation där marknadsräntorna lägger sig nära minimianbudsräntan för de huvudsakliga refinansieringstransaktionerna, dvs. styrräntan (segment B). ECB har beslutat hålla likviditeten i banksystemet på en tillräckligt hög nivå så att interbankräntan ligger kvar nära inlåningsräntan (segment C). Beslutet att minska ränteskillnaden mellan räntan i de huvudsakliga refinansieringstransaktionerna och inlåningsräntan (s.k. smal räntekorridor) från och med september 2024 sjunker likaså räntornas känslighet för likviditetsfluktuationer.

Före finanskrisen gick Eurosystemets penningpolitik ut på att styra de korta marknadsräntorna nära styrräntan genom att anpassa den likviditet som tilldelades i marknadsoperationerna efter det aktuella läget (segment B). Sedan finanskrisen har likviditeten i banksystemet ökat till en hög nivå på grund av anbudsförfarandena med full tilldelning, de långfristiga refinansieringstransaktionerna och tillgångsköpen. De korta penningmarknadsräntorna såsom €STR (som ersatte Eonia och publiceras från och med den 2 oktober 2019) för inlåning över natten utan säkerhet har således legat nära inlåningsräntan (segment C). Vid förfall av de penningpolitiska värdepappersinnehaven minskar överskottslikviditeten i Eurosystemet från sin toppnivå. När likviditeten sjunker mot nivåer där räntorna är känsliga för likviditetsfluktuationer (segment B), kommer Eurosystemet att tillgripa strukturella kredittransaktioner och tillgångsköp för att säkerställa likviditeten ligger kvar på en tillräckligt hög nivå. Genom detta säkerställs at de kortfristiga penningmarknadsräntorna ligger kvar nära inlåningsräntan (segment C).