Pankkijärjestelmän likviditeetti

Keskuspankin taseella ja sen koostumuksella on keskeinen merkitys koko pankkijärjestelmän likviditeetin ja rahapolitiikan toteutuksen kannalta. Likviditeetin määrä vaikuttaa siihen, miten rahamarkkinakorot seuraavat EKP:n eri ohjauskorkoja. Eurojärjestelmä ennustaa kaikkien tasekomponenttien kehitystä osana likviditeetinhallintaprosessia.

Keskuspankin tase

Eurojärjestelmä on ainoa lähde euromääräiselle rahaperustalle eli käteiselle ja pankkien reserveille keskuspankissa (ns. keskuspankkiraha). Nämä säilyvät aina keskuspankin taseessa – yleisön hallussa oleva käteinen ja luottolaitosten keskuspankkitalletukset ovat keskuspankin keskeisimmät velkaerät, eli taseen vastattavaa-puoli muodostuu pitkälti näistä kahdesta erästä.

Keskuspankin varat koostuvat luottolaitoksille myönnetyistä rahapoliittisista luotoista ja rahapoliittisista arvopapereista sekä keskuspankin omasta sijoitusvarallisuudesta, johon kuuluu mm. valuuttavaranto. Keskuspankin taseella ja sen koostumuksella on keskeinen merkitys koko pankkijärjestelmän likviditeetin ja rahapolitiikan toteutuksen kannalta.

Pankit tarvitsevat keskuspankkirahaa

Pankkijärjestelmän likviditeetti määräytyy keskuspankkirahan kysynnän ja tarjonnan mukaan. Pankit tarvitsevat keskuspankkirahaa täyttääkseen likviditeettitarpeensa, jotka muodostuvat pääosin vähimmäisvarantovelvoitteista, setelistöstä ja varautumisesta äkillisiin maksutarpeisiin. Vähimmäisvarantovelvoitteen voi täyttää vain tallettamalla reservejä keskuspankkiin. Myös setelistön kasvu lisää keskuspankkirahan kysyntää, sillä pankkien on lunastettava käteinen keskuspankeilta.

Keskuspankkirahan tarjonta muodostuu ennen kaikkea rahapoliittisista luotto-operaatioista ja rahapoliittisista arvopaperiostoista. Lisäksi keskuspankkien oman sijoitusvarallisuuden kasvu lisää pankkijärjestelmän likviditeettiä.

Merkittävimpien erien lisäksi likviditeetin kysyntään ja tarjontaan vaikuttavat myös muutokset muissa autonomisissa erissä. Autonomisiksi eriksi kutsutaan pankkijärjestelmän likviditeettiin vaikuttavia keskuspankin taseen eriä, joihin ei voida suoraan vaikuttaa rahapolitiikan toteutuksella (esim. setelit, valtion talletukset keskuspankeissa, keskuspankkien omat sijoitusportfoliot). ”Muihin autonomiseen eriin” luetaan mm. arvonmuutostilit ja muutokset keskuspankkien pääomissa ja varauksissa. Eurojärjestelmä ennustaa kaikkien tasekomponenttien kehitystä osana likviditeetinhallintaprosessia.

Eurojärjestelmän yksinkertaistettu tase |

|

| Vastaavaa (likviditeetin tarjonta) | Vastattavaa (likviditeetin kysyntä) |

| Rahapoliittiset luotot pankeille | Luottolaitosten keskuspankkitalletukset |

| Maksuvalmiusluotto | Yön yli -talletukset |

| Rahapoliittiset arvopaperit | Käteinen |

| Sijoitusvarallisuus | Muut autonomiset erät (netto) |

Pankkijärjestelmän likviditeetin hallinta

Eurojärjestelmän rahapolitiikkaa on toteutettu runsaan ylimääräisen likviditeetin oloissa, sillä rahapolitiikan arvopaperiostot ovat kasvattaneet ylimääräisen likviditeetin selvästi suuremmaksi kuin mitä pankkijärjestelmän reservivaateet tai maksutarpeet edellyttäisivät. Runsaan likviditeetin järjestelmässä likviditeetin määrää ei aktiivisesti säädetä. Nykyisten rahapoliittisten osto-ohjelmaomistusten vähitellen erääntyessä ylimääräisen likviditeetin määrä tulee asteittain pienentymään. Likviditeetin määrän ei anneta pienentyä loputtomasti, vaan eurojärjestelmä tulee lisäämään likviditeettiä luotto-operaatioilla ja rakenteellisilla arvopaperiomistuksilla, jotta määrä pysyy runsaana. Runsaan likviditeetin oloissa rahapolitiikan talletuskorko, jota maksetaan ylimääräiselle likviditeetille, on tärkein markkinakorkoja ohjaava ohjauskorko.

Vähimmäisvarantovelvoitteet täytetään pitoperiodeittain, jotka ovat 6–7 viikon pituisia. Järjestelmä perustuu varantojenpidon keskiarvoistukseen, eli pankit voivat täyttää varantovelvoitteensa joustavasti pitoperiodin edetessä.

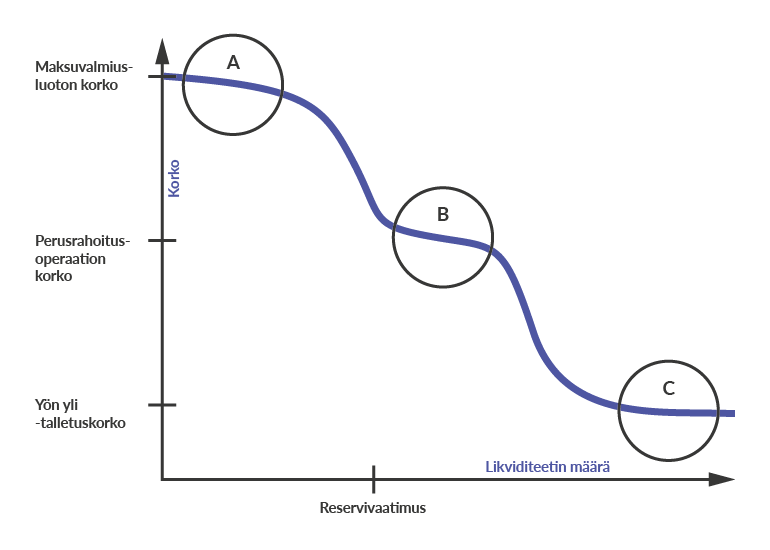

Pankit käyvät myös keskenään kauppaa keskuspankkirahalla. Varantojenpidon keskiarvoistukseen perustuvassa korkojenohjausjärjestelmässä voidaan nähdä kolme likviditeettimäärää, joiden vallitessa lyhimpien korkojen kehitys on vakaata, ja kaksi tasoa, joilla korot reagoivat voimakkaammin likviditeettimäärän muutoksiin (ks. kuvio).

Jos on erittäin todennäköistä, että keskuspankkirahan määrä on niin pieni, että pankit joutuvat turvautumaan maksuvalmiusluottoihin, pankkienvälinen rahamarkkinakorko nousee hyvin lähelle maksuvalmiusluoton korkoa (kuviossa alue A). Vastaavasti kun likviditeettiylijäämä on erittäin suuri, pankit joutuvat tekemään yö yli -talletuksia keskuspankkiin ja pankkienvälinen korko laskee lähelle yö yli -talletuskorkoa (alue C). Kolmas tilanne, jossa koron jousto likviditeettimuutosten myötä on hyvin pieni, on kyseessä silloin, kun markkinakorot asettuvat lähelle perusrahoitusoperaatioiden korkoa (alue B). EKP on päättänyt, että likviditeetin määrä pyritään pitämään riittävän runsaana, jolloin pankkien välinen korko pysyy vakaasti yön yli -talletuskoron tuntumassa (alue C). Likviditeettivaihtelujen korkoherkkyyttä vähentää myös päätös pienentää perusrahoitusoperaation koron ja yön yli -talletuskoron välistä erotusta syyskuusta 2024 alkaen (ns. kapea korkoputki).

Ennen finanssikriisiä eurojärjestelmä toteutti rahapolitiikkaa siten, että se ohjasi lyhyet markkinakorot lähelle ohjauskorkoa mitoittamalla markkinaoperaatioilla tarjotun likviditeetin määrän tilanteeseen sopivaksi (alue B). Finanssikriisin myötä pankkijärjestelmän likviditeetin määrä on kasvanut suureksi huutokaupoissa käytetyn täyden jaon menettelyn, pitkien rahoitusoperaatioiden ja arvopaperiostojen vuoksi. Näin ollen lyhyet rahamarkkinakorot, kuten vakuudeton yön yli -korko €STR (korvasi eonian, julkaisu 2.10.2019 alkaen), ovat olleet lähellä yön yli -talletuskorkoa (alue C). Rahapoliittisten osto-ohjelmaomistusten erääntyessä eurojärjestelmän ylimääräisen likviditeetin määrä pienentyy huipputasoilta. Kun likviditeetin määrä on pienentymässä kohti korkoherkkää aluetta (alue B), tulee eurojärjestelmä lisäämään likviditeettiä rakenteellisilla luotto-operaatioilla ja arvopaperiomistuksilla varmistaakseen sen riittävän runsaan määrän, jolloin myös keskeiset lyhyet rahamarkkinakorot pysyvät talletuskoron tuntumassa (alue C).