Kritisk granskning av den beräknade marginalräntan

Finlands Bank beräknar utifrån statistiska uppgifter för nya utbetalningar av bostadslån till hushåll samt för nya utbetalningar av lån till företag och bostadssamfund en beräknad marginalränta som skillnaden mellan den överenskomna årliga räntan och referensräntans månatliga genomsnittsvärde. Den överenskomna årliga räntan omfattar alla räntebetalningar men inte andra eventuella avgifter. Den överenskomna årliga räntan inkluderar emellertid ränteskydd som hushållen köpt på sina bostadslån, om en avgift betalas för ränteskyddet i samband med räntan till banken. Ränteskyddet höjer i allmänhet den ränta som kreditinstitutet och hushållet avtalat om när avtalet ingås.

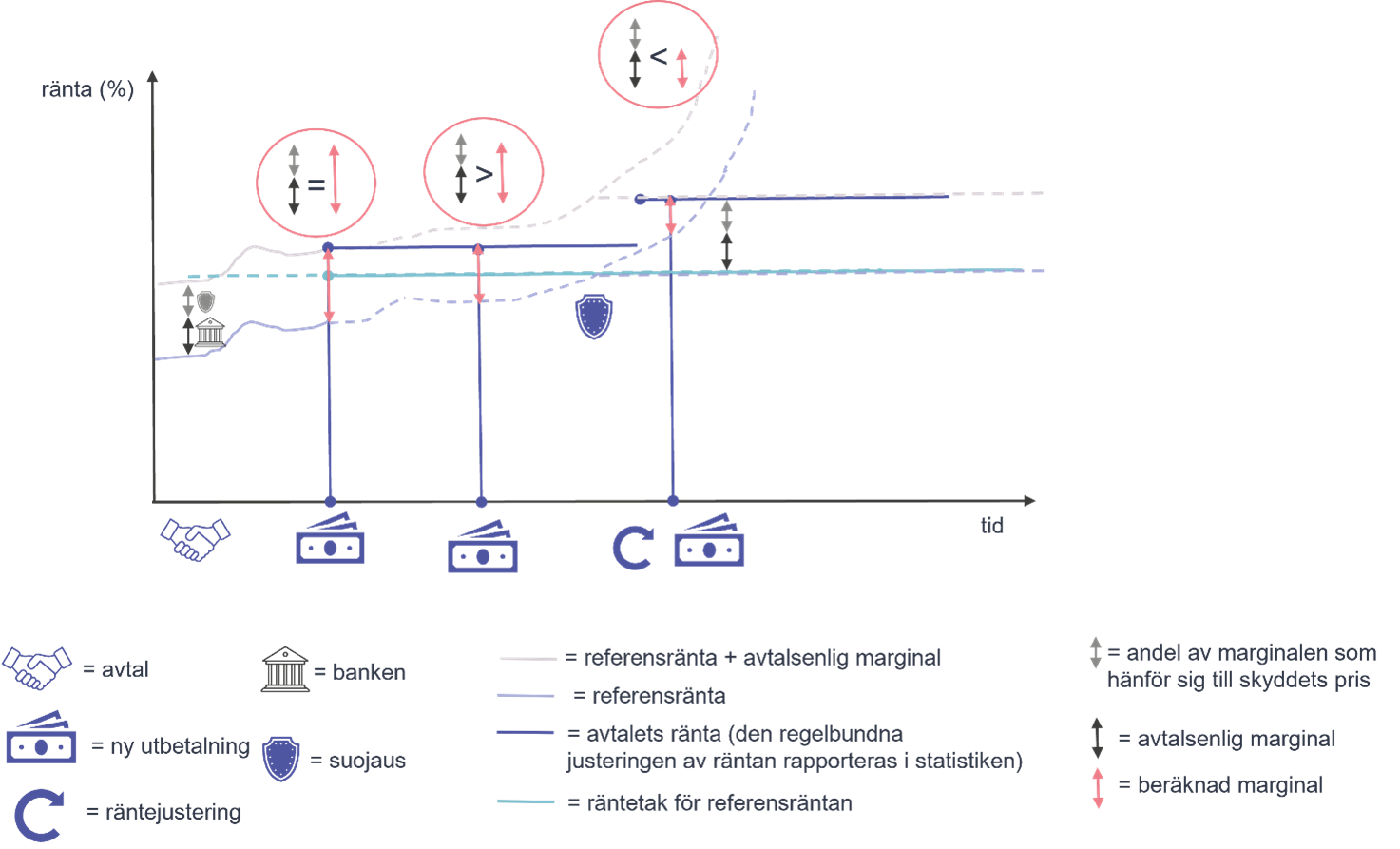

Våren 2022 skyddade hushållen i stor omfattning sina bostadslån med ränteskydd, vilket bidrog till att höja den överenskomna årliga räntan och den beräknade marginalen. Hösten 2022 steg den typiska referensräntan på bostadslån, dvs. 12 månaders Euribor, snabbt och ränteskydd togs då uppskattningsvis i mindre utsträckning, eftersom priserna på dem steg. Samtidigt minskade den beräknade marginalen på nya utbetalningar av bostadslån (bild 1).

Bild 1. Beräknade marginaler på bostadslån

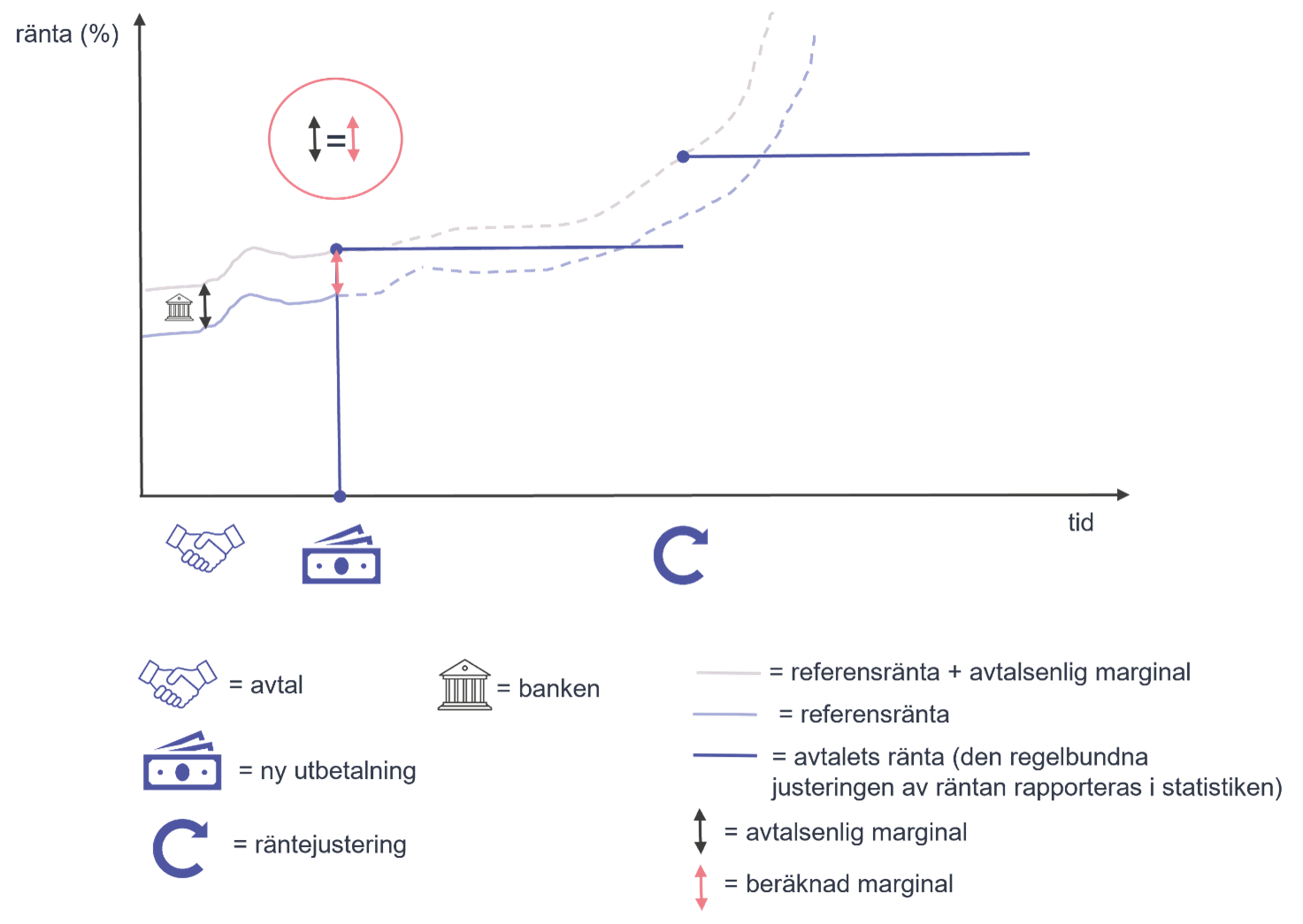

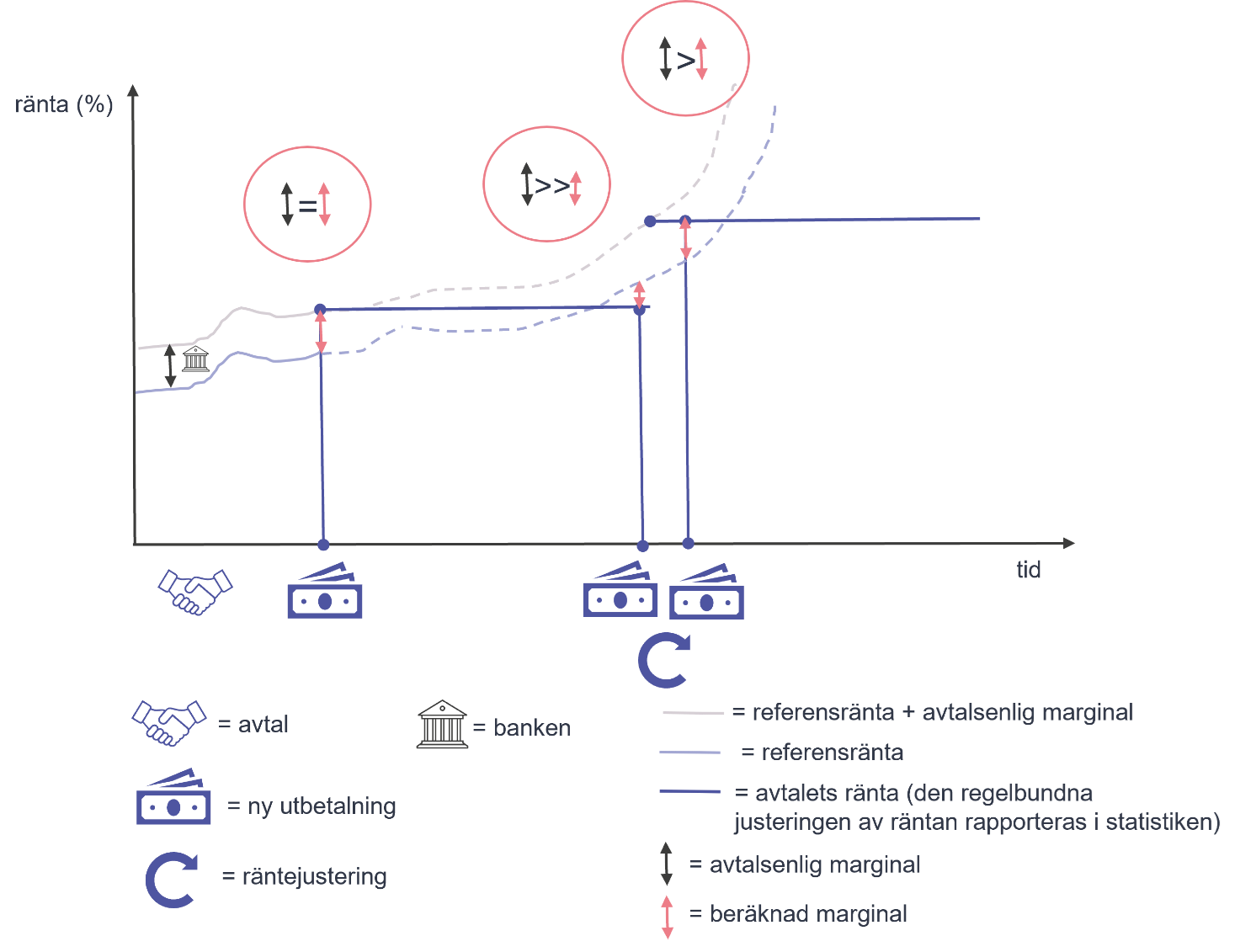

En del av bostadslånen betalas ut i flera poster (bild 3). Exempelvis vid husbygge fixeras flera delar som inverkar på den årliga räntan – såsom marginalen – redan när avtalet ingås. Utbetalningarna görs emellertid i flera poster efterhand som byggnadsprojektet avancerar. Låneräntan förändras när räntan justeras i enlighet med referensräntans räntebindningstid. Om ränteskydd har tagits på lånet, begränsar också det höjningen av räntan i samband med följande utbetalningar (bild 4), även om referensräntan skulle ha justerats mellan utbetalningarna. När referensräntan stiger underskattar den beräknade marginalen sannolikt den verkliga marginalen i samband med senare utbetalningar (bild 3 och 4 beskriver två senare utbetalningar). Detta problem förenat med den tidsmässiga förläggningen innebär att den beräknade marginalen på nya utbetalningar sämre speglar den verkliga marginalen i en snabbt föränderlig räntemiljö.

Problemet med den tidsmässiga förläggningen i samband med nya utbetalningar kan avhjälpas genom användning av den beräknade marginalen på äkta nya avtal (bild 1). Då bokförs hela det avtalade lånebeloppet vid tidpunkten för när avtalet ingås. Efter början av 2022 minskar den bolånemarginal som beräknats utifrån äkta nya avtal klart långsammare än den bolånemarginal som beräknats utifrån nya utbetalningar. Därför speglar den beräknade marginalen på äkta nya avtal för närvarande bättre utvecklingen av den verkliga bolånemarginalen.

Den marginal som beräknats utifrån äkta nya avtal slopar emellertid inte inverkan av ränteskydden. Därför beskriver ökningen av den beräknade marginalen på nya avtal i början av 2022 mer hushållens skydd mot stigande räntor än ökningen i den verkliga marginalen. När räntorna mot slutet av året redan var klart högre var hushållen mindre benägna att köpa skydd. Under slutet av året kan minskningen i den beräknade marginalen på nya avtal tillskrivas den lägre efterfrågan på skydd för bostadslån.

Resonemanget i artikeln kan delvis också tillämpas på den beräknade marginalen på nya utbetalningar av lån till bostadssamfund. Bostadssamfunden inkluderar utöver bostadsaktiebolag också andra bostadssamfund.

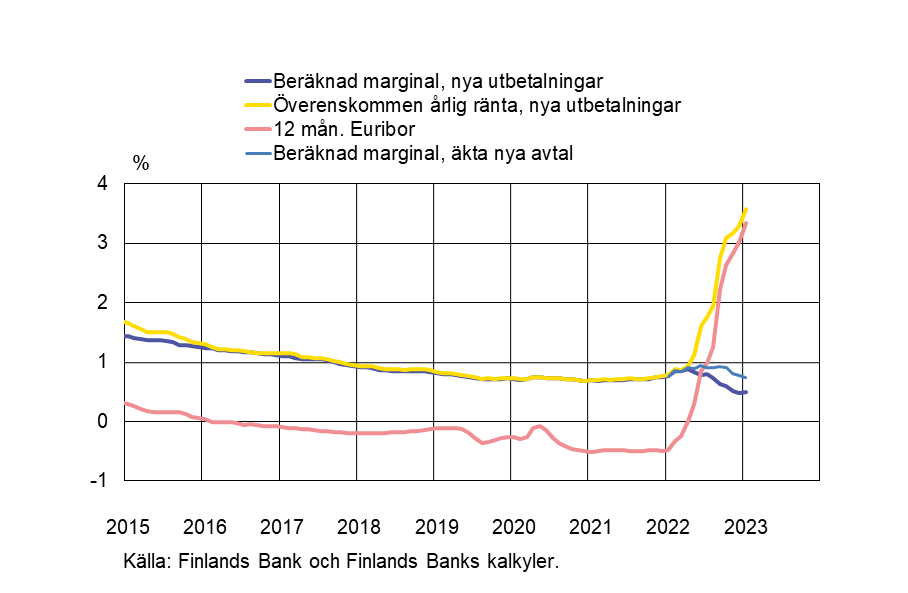

Bild 2. Beräknad marginal på nya utbetalningar utan ränteskydd och fortsatta utbetalningar

Bild 3. Inverkan av fortsatta utbetalningar på den beräknade marginalen på nya utbetalningar

Bild 4. Inverkan av fortsatta utbetalningar på den beräknade marginalen på nya utbetalningar med ränteskydd